图片来源@视觉中国

文丨老铁

本文将通过对拼多多几个季度以来数据的整理和分析,以求对这个充满争议的企业进行较为全面的认识。

先说争议点,2019 年以来关于拼多多的争议大致围绕在:1.企业的亏损问题;2.拼多多的用户是否只是贪图便宜,或者平台现有的用户规模是否真的可转化为持续消费人群;3.2019 年中以来的百亿补贴计划,对拼多多究竟有多大的现实意义,或者该计划能否持续下去呢?

本文将围绕以上问题进行重点分析。

百亿补贴:拼多多运营思路大调整

在评判百亿补贴的价值之前,我们先看运营层面拼多多中短期内面临的主要压力和困难:其一,ARPU 距离行业头部尚有距离,2019 全年平均水平仅为 1700 多元;其二,营收的长期大幅增长,现有的货币化率已经达到3%,能否找到新的营收方式来刺激货币化率,进而加速变现。

将以上问题合一,为:能否吸引到足够的中头部商家,尤其是具有一定品牌溢价能力的商家,这是提升货币化率和 ARPU 的最佳途径。

百亿补贴始于 2019 年中,大规模支出在下半年,保守估计下半年此部分支出会在百亿元上下,带着以上问题,我们来看 2019 前后半年的运营变化情况。

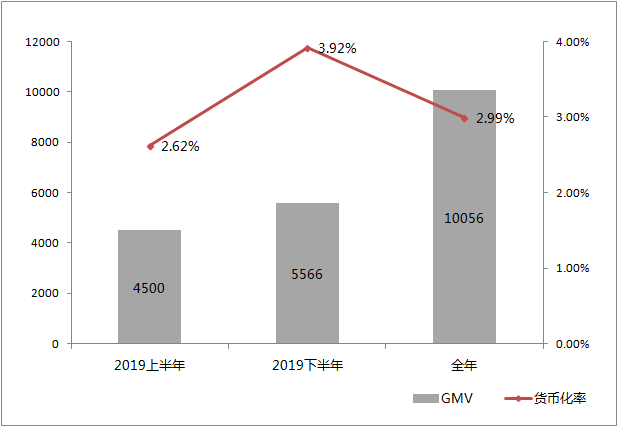

在 2019 年 8 月,我们曾根据佣金收入与 GMV 关系,通过数据模型分析了上半年总 GMV,并预测全年 GMV(过万亿),由于我们总结果大致契合拼多多结果,沿用以上模型我们大致得出上半年的 GMV:4500 亿元上下,下半年在 5500 亿元左右。

先看前后半年的货币化率情况,见下图

除货币化率其余单位均为“亿元”

在进行百亿补贴之后,下半年货币化率明显强于上半年,直接拉动了全年的货币化率的,原因主要为:

高附加值产品成为百亿补贴的主要力量,如苹果手机和耳机为代表的数码产品,这些商家和品牌的参与不仅有助于提高平台的品牌调性,更重要是商家的积极参与也会带来营销投入的增加,推高货币化率。

拼多多目前仍然对商家进行零佣金(仅收 0.6% 的支付通道成本),这固然意味着其营收尚处于“被压制”状态,但若百亿补贴能吸引更多的头部品牌和商家,我们就可将此视为拼多多未来的隐藏收入。

那么,用户端对此又是如何反应的呢?我们来看前后半年的市场费用支出情况。

2019 上半年,市场和销售费用支出共 110 亿元,下半年为 162 亿元,由于下半年百亿补贴了百亿元规模,也即,在下半年原有的广告支出被迅速压缩,大概在 60 亿左右。

在上半年的 110 亿元的市场和销售费用中,几乎都为广告支出(包括品牌和营销广告),对于拼多多,这是一个相当大的调整,即:在市场的开拓和运营中,开始由前期的广告拉动规模转变为补贴带动。

从用户增长看,用户对补贴反应仍然是较为积极的,2019 年末年度购买用户达到 5.9 亿,较上半年的 4.8 亿环比增长 1.1 亿,类比 2018 下半年,92 亿元的总市场费用,换来了 8000 万的年度购买用户环比增长,考虑到过 5 亿用户规模之后,由于用户增长红利式微,用户增长变缓是一大趋势。

2019 下半年 162 亿元的市场费用在获客层面的效率大致与 2018 下半年相当。

这也就是说,虽然 2019 年削减了原有的广告支出,但并未影响整体用户的增长,也即,将广告获客转变为补贴获客之后,拼多多用户运营仍然在平稳进行,用户端也能接受此变化。

结合补贴带入新增商家和高附加值品类这一影响,整体上百亿补贴还是取得了相当不错的成绩,也适合当下拼多多发展方向。

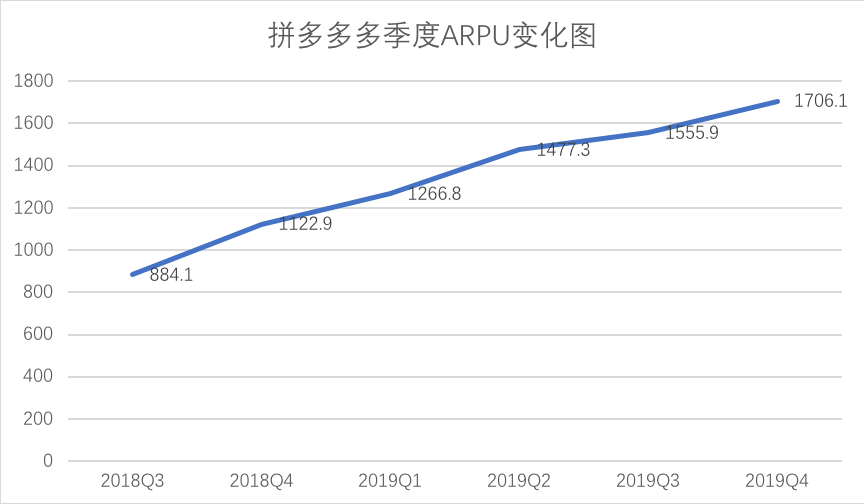

在 ARPU 方面是否有积极的意义呢?我们整理了近 5 个季度以来,连续 12 个月 GMV 与当期年度活跃用户的比值关系(即 ARPU 值),见下图

整理自拼多多多季度财报(单位为“元”)

在百亿补贴施行之后,2019 年下半年 ARPU 呈较快的增长态势,2019 年该数据较上年几乎翻了一倍,高附加值商家以及平台的强补贴运营之后,用户的消费是呈增长态势的,这可谓是深挖此后拼多多运营深度的重要信号。

那么,百亿补贴会对拼多多是否有负面作用呢?

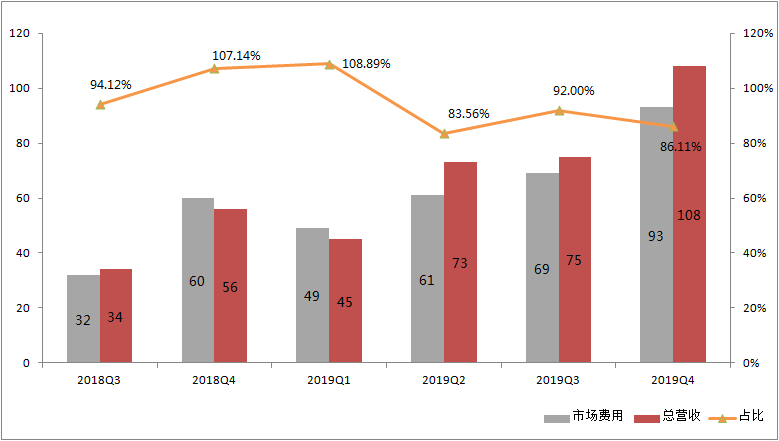

由于百亿补贴主要体现在市场费用中,我们先看多个财务周期内的市场费用占比情况,这也是拼多多的重要争议点,见下图

除占比外单位均为“亿元”

较之 2018 年对市场费用的大手笔支出,2019 年的拼多多已经在有意进行控制了,市场费用占比不断下调,值得注意的是,在百亿补贴最凶猛的 2019 年 Q4,市场费用占比反而是在历史低点,而上年同期,则为高点。

这也就是说,在百亿补贴主导的市场费用中,其使用效率整体上要优于原先的广告为主,由于市场费用为拼多多最大部分支出,其占比的削减是有利于拼多多损益表止损的。

也就是说,从损益表看百亿补贴并未给拼多多带来负担,反而提高了效率。

我们再看现金流部分。

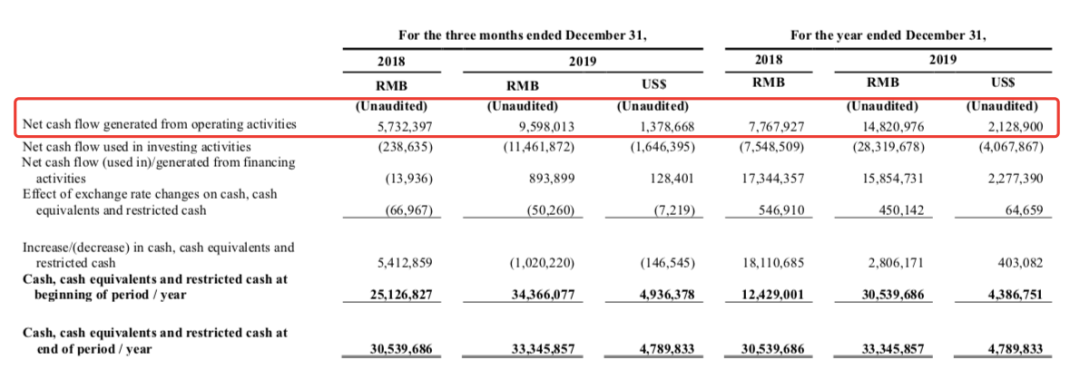

虽然损益表拼多多是亏损的,但现金流量表中现金流情况则是相当不错的,尤其是“运营产生的净现金流部分”,呈多季度持续的流入态势。

摘自 2019 年度财报

上图中 2019 年 Q4 经营活动产生了 96 亿元的净流入,全年为 148 亿元,我们也注意到相较于 2018 年净流入的 78 亿元,2019 年几乎增加了小 1 倍,仍然亏损,还产生了百亿补贴,运营现金流却仍为正向流入,也就是说现阶段的补贴力度对拼多多并未产生现金负担。

在 2019 年,拼多多发行了 10 亿美金的可转债,当时被外界视为继续打补贴和价格战,但如今看来,现有规模补贴对现金流并未有过大压力,此10 亿美金的现金储备或要在基础设施中投入,或者加大补贴力度,我们不得而知。

经过以上分析,可做如下总结:百亿补贴可谓是拼多多运营思维的大调整,不仅市场运营开始由广告投放主导转变为补贴为先,更为重要的,这代表着平台正在进行品牌和商家的双重升级。

百亿补贴会持续进行吗?

此问题是外界质疑较多的,认为不惜亏损的补贴终不可持续,待停止补贴之后,拼多多仍然要面临品牌升级和用户的留存等棘手问题。

在疫情关键时刻,为扶持农产品上行,拼多多表示要进行流量和运营双重补贴,尤其是对每单快递进行2-3 元补贴。

如此,短期内补贴并不会有太大变化。

在前文的分析中我们其实已经部分解读了以上质疑,当现金流和运营效率都未受到影响,反而有所改善之时,补贴这一行为是有着持续必要的。

此外,我们想再从用户增长红利层面来看,根据拼多多公开信息,其用户 65.3% 为女性,超出了网购女性和同类平台的女性占比。

女性用户占比高固然是好事,但也有所限制性,如:女性购物普遍关注性价比,女性用户过高也影响数码、运动品牌等男性普遍适用品类的增长,而这些又往往是高附加值产品。

也就是说,拼多多可以通过补贴来调整或者改变平台的用户属性,加大对男性重点产品的补贴,来吸引男性用户这一尚未被平台完全激活的用户群,这是在行业用户总量天花板高悬之下,拼多多再拿用户增长红利的重要手段。

基于此,我们大致也理解拼多多对数码、家电等品类重点补贴的这一原因,出于此目的,我们也不认为拼多多能停止补贴。

最后我们想谈下接下来对拼多多的重点观察点:

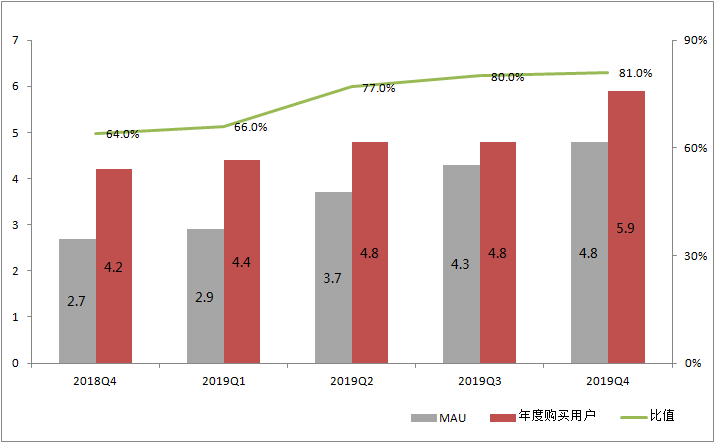

其一,平台的用户粘性问题,尤其是 App 用户的活跃度问题,在统计口径上包含全网(小程序,社交渠道)的年度购买用户与仅为 App 用户的 MAU 的比值最为关键,2019 年 Q4,该比值为 0.81,较 2019 年 Q2 的 0.77,2018 年末的 0.64 有了很大提升。

数据整理自多季度财报(除比值外,单位为“亿”)

这意在确定拼多多能否降低对微信的依赖,此外,App 活跃度也会带来广告营收增长潜力。

其二,在疫情这一关键时刻能否赢得机会

在分析师提问中,管理层也表示对疫情会带来负面影响。但若从宏观分析,疫情之后,企业复工,制造业复苏,中小品牌必然会面临去库存和扩充市场两大重要任务,电商的渗透率或在疫情后迅速拉升,那么,已有 5.9 亿年度购买用户的拼多多能从中拿到多大的盘子呢?

现今的拼多多仍面临着相当的挑战,甚至是质疑,2019 年过了万亿 GDP,对行业占比达到 10%,这与 5.9 亿的用户规模尚不匹配,在 2020 年,深挖现有服务纵深,提高 ARPU,提高市场占比,加大行业话语权仍然是运营目的,在此目标之下,损益表的转正并不着急。

- 版权声明:文章来源于网络采集,版权归原创者所有,均已注明来源,如未注明可能来源未知,如有侵权请联系管理员删除。